先週のS&P 500は頂上でバブル再開を待ち構えていた参加者を徹底的に叩きのめす展開となった。先週の記事の通り先々週から既に指数は重さを見せ始めていたが、先週になると国債金利が更に急騰したことを受けて今まで買い上げられたセクターを中心にクラッシュした。火曜の初押しは押し目買いが優勢となり、水曜までには買戻しを巻き込んで最高値更新をも狙う態勢にすら見えたが、株が崩れないのを見て国債金利が更に上昇すると株は再びクラッシュした。

実質金利の急騰を受けた株のクラッシュは「米金利上昇が資産価格調整を招かなかった背景と注意点」で予想した通りである。その時点では金利がここまで急騰するとは思っていなかったが、「株式が失速するのはやはりBEIが失速し実質金利が昨年後半のレンジを抜けて上昇トレンドに入る時」「タントラム限界点は1.5%よりもう少し近いかもしれない」という観測はばっちり当たり、これらを念頭に金利をモニターしていれば今回のクラッシュから逃れることは容易であった。

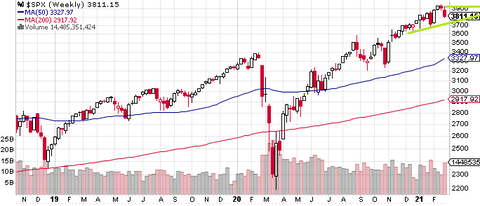

見ているものが合っていたため先週のブログ記事もリズムが合った。「3950はレジスタンスとなる。ここから鼻息荒くバブルを待つのは金利の落ち着きのなさとレジスタンスまでの値幅を考えるとあまりオッズが良くなく、3950ブレイクで初めて確信犯バブルの再開を確認できる」としていた通り、3950手前でバブル待ちするのは不正解となった。そして初押しの後のラリーも綺麗に再び3950手前に止まったため二度もワークしたことになる。「今のところ3885はブレイクされていないが、その間近まで下値が伸びたことは大したベアトラップでもなかったことを示唆している。もっともたとえ上でショートしても全然伸びなくてストレスが溜まりそうなのに3885ブレイクを見て下でショートエントリーしようものならあっさり地中に取り残されそう」としていた通り3885は紙サポートであったし、かと言ってショートしてもショートカバーに翻弄されることになっていた。「あくまでも3650 -3690より上でどこまで深い押し目を拾えるかである」としていたが、3700台はさすがに押し目になった。

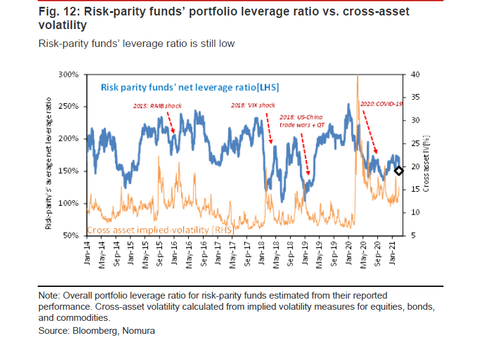

VIXはまだ指数の値動きを後追いするだけの脇役になっている。株と債券の同時安が再びやってきたということでリスクパリティは脚光を浴び始めている。しかし、コロナショック後に高ボラティリティレジームが続いた結果として、記事で野村も述べているように、リスクパリティの装填率は低く維持されている。以前取り上げたDBのレポートでも同じ観測がなされている。

もう一羽のカナリアであるHYGは昨年9月ぶりに勢いよくぶん投げられている。1月に3650 -3690サポートを作ったあたりよりも安くなっており、株よりも雰囲気が悪いが、今回のクラッシュが債券発なので仕方ない。

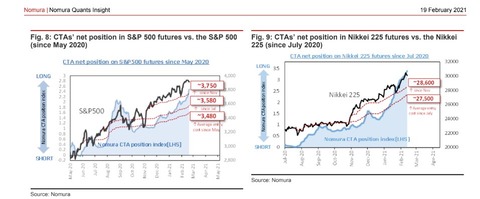

野村によるとCTAポジショニングは高値を追いかけてから目先ピークアウトしている形となるが、コストは低く、3750も割れないようではリクイデーションに迫られることがなさそうである。

マクロ的には、犯人である金利は株を崩すところまでやったのでいいところまで来たと言えそうだ。以前の記事で「財政出動の着地規模の憶測の揺れなどを利用してどこまで安く押し目を拾えるか」としていたが1.9兆ドルの財政出動は既に満額で下院を通過しており、どうも最低賃金の引上げが怪しいのを除くとほぼ満額回答で成立できそうだ。最初は実現できるのはせいぜい1.2兆や1.5兆といった声が強かったが、そのうち1.7兆や「満額近く」までコンセンサスが移動して今に至る形となる。これは出尽くしという解釈となればセンチメント=バリュエーションの救いにはならないが、マクロ的には不確実性が後退するグッドニュースである。金利の方でもそうだろう。Fedが金利の急騰を見て何らかの安定策をアナウンスするなら直ちにバブル再開に繋がるし、何も出なくてもリスクオフで再び低下するように戻った金利はリスク要因からスタビライザーに変わると期待できるのではないか。

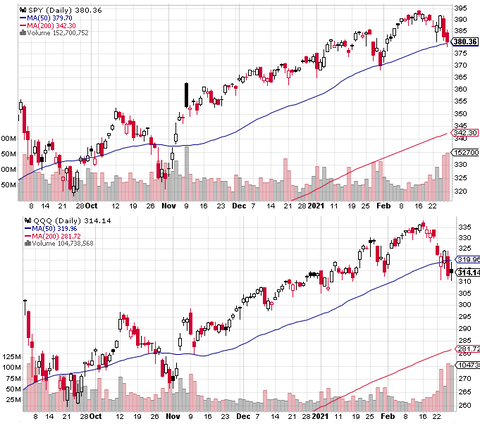

テクニカルには、押し目で終わった1月末よりも激しい調整となっている。HYGを見ても50SMAへのタッチの回数を見てもそうである。日足的には「金利の揺さぶりを克服して再び最高値チャレンジ」という構図を否定するターンに入っており、週足に至っては上ヒゲ陰線である。火~水曜の流れだけを見て「金利が上昇しても株は崩れない」と上昇に食い付いた参加者の後始末は相場の重しとして作用しそうだ。3950は当然レジスタンスとして強化され、週足上ヒゲ=二番天井の3930もレジスタンスとなる。一方下ではずっと取り上げてきた3650 -3690サポートが残っており、3650 -3950のレンジは継続するか。

冒頭チャートの日足をカウントしてみると、ここ数ヶ月の月末日は月中の株のパフォーマンスがよければリバランス売りが入りやすくなっており、月末日に下押ししてから月初買い戻されるパターンが多くなっている。とすれば今月末のリバランスも26日の下落で一段落しており月初から浮上しやすくなるのが定石か。国債の投げ売りの方は月末リバランスフローもあるが一巡しているように見え、そうすると株の方のアク抜けも遠くなさそう。もしここで浮上すればゲームストップショックが指数の調整を招いた1月末のリプレイとなる。その場合3950レジスタンスは健在であり、「3950ブレイクで初めて確信犯バブルの再開を確認できる」は維持する。3930の二番天井で売れなかった後悔が解消されるまでやや日柄を要する可能性が高い。

もし3月に入って下値を更新してくるようなら11月以来の初の複数営業日にわたる50SMA割れに加えて11月以来の上昇コリドーの下抜けとなり、テクニカルには買いが相当不利になってしまう。50SMAとの絡み方とHYGのリアクションを見ると既に1月末よりも深刻な調整となったと言える。ただ金利上昇による振り落としが進んだ今、テクニカル以外にはあまり下要素がないため、コリドー下抜けを見て下でショートしてもいずれ踏み上げられるリスクが高く、単にロングのリスクをどこまで見るかの議論である。

VIXショックは上から下まで12%の値幅であり、3950からの調整に同じ値幅を当てはめると3475となり、金利上昇だけが招く調整幅はリスクパリティの装填率から考えてせいぜいその半分の6%で3710までとなる。中期的には1ヶ月に一度のガス抜きはバブル過熱を防ぎつつ、炭酸水程度の上昇相場を継続させる健全な調整の範疇で済む可能性が高い。もし金利上昇のインパクトを軽視し3900台でも仕上げバブル待ちをしていたならせいぜい調整があまりにも深くならないよう祈るしかないだろうが、上の方で前のめりになってポジションが重くなったりさえしていなければ3700台の押し目買いにはあまりリスクを感じない。

ETF出来高を見ても、特に最も弱いNASDAQ ETFのQQQの出来高は久々の大きさになっており、投げが相当極まったと見たことができそうだ。もっとも火曜の1回目の偽底でも出来高は激増しており、こちらには釣られてはいけなかったので、出来高だけを見て盲目的に判断するのは危険である。

関連記事

S&P 500は実質金利の上昇で踊り場にS&P 500は引続きグダグダ浮上

S&P 500は首の皮一枚から猛反撃

S&P 500は一部銘柄のカオス化で調整

S&P 500は引続き確信犯バブル

S&P 500はGAFAMを中心に息切れ

新年早々S&P 500で確信犯的な買いが炸裂

S&P 500は年末の閑散さへ

この記事は投資行動を推奨するものではありません。